ふるさと納税とは、生まれた故郷など「応援したい自治体」に寄付ができる制度のことです。

寄付した自治体から「お礼」として豪華な返礼品がもらえるという魅力に惹かれ、年々利用する方が増えています。

しかし、ふるさと納税をしたことが無い方の中には、

「本当にふるさと納税ってお得なの?」「絶対に損しないの?」

「やり方が分からないし、手続きが面倒くさそう」

など、不安に感じている方も多いのではないでしょうか。

この記事では、「なぜふるさと納税がお得なのか」を解説するとともに、お得に利用するために重要なポイントを分かりやすくお伝えします。

なお、ワンストップ特例制度という制度を使えば、手続き自体はそれほど難しくありません。むしろ、期日内に手続きを忘れずに行うことが重要です。

「ふるさと納税に興味はあるが、なかなか足を踏み出せなかった」という方は、ぜひこの記事を最後まで読んで深く理解したうえで、オトクにふるさと納税を活用してみましょう!

1. ふるさと納税とは|仕組みを図解で解説

ふるさと納税とは何か、早速詳しく解説していきます。

1-1. ふるさと納税は「好きな自治体」に寄付できる制度のこと

ふるさと納税とは、生まれた故郷など応援したい自治体に寄付ができる制度のことです。

好きな自治体に寄付することで「税金を納めた」という扱いになり、その分、翌年の税金が控除(税金額が少なくなること)されます。

通常であれば、税金を納める先は「自分がいま住んでいる自治体」になります。しかし、ふるさと納税の仕組みを使えば、「好きな自治体」に税金を納めることができるというわけです。

好きな自治体は、どこでも構いません。自分が生まれた故郷、幼少期を過ごした場所、好きな観光地、個人的に応援したい市区町村などを選びましょう。

1-2. ふるさと納税のお礼に「返礼品」がもらえる

寄付をしたお礼にお肉や野菜などの「返礼品」をくれる自治体が多いのが、ふるさと納税の魅力です。2,000円の自己負担(持ち出し)で、それ以上の価値がある豪華な名産品をもらえます。

返礼品を選べる「ふるさと納税サイト」を見ると、肉やお米、果物、スイーツなどの食べ物の他、工芸品、旅行・チケット、電化製品など、たくさんの種類の返礼品が掲載されています。

出典:ふるなび

出典:ふるなび

掲載自治体数が特に多い「ふるさとチョイス」では、全国1,788の自治体から50万点以上の返礼品を取り扱っています(2023年3月確認時点)。

寄付したい金額に合わせて返礼品を選べるので、欲しい返礼品が必ず見つかることでしょう。

1-3. ふるさと納税の仕組みを図解で解説

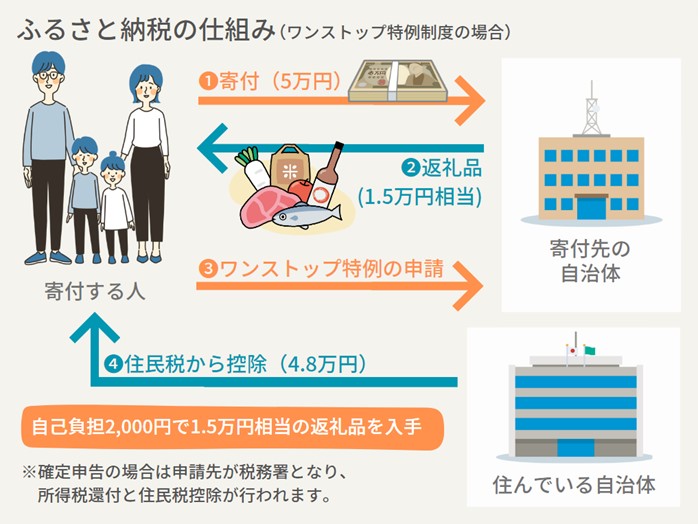

ふるさと納税の仕組みを、図解イラストで表すと以下のようになります。

※ふるさと納税での控除や還付を受けるためには、寄付先の自治体が総務大臣からの指定を受けている必要があります。

※ふるさと納税での控除や還付を受けるためには、寄付先の自治体が総務大臣からの指定を受けている必要があります。

①応援したい自治体に寄付をする

まず寄付者が、応援したい自治体に金額を決めて寄付を行います。

寄付する金額は特に決まりはありませんが、自己負担2,000円を超えないためには、後述する「控除上限額」に納める必要があります。

詳しくは、「5-1. 事前に自分の「控除上限額」を確認しておく」で後述します。

②寄付先の自治体から返礼品が送られてくる

自治体に寄付すると、その自治体から「お礼の品」として返礼品を受け取ることができます。

※返礼品は、寄付する金額に対して30%以内にするよう定められています。例えば、5万円の寄付に用意できる返礼品は、30%である1.5万円相当以下のものとなります。 |

③寄附金控除の申請を行う(ワンストップ特例がおすすめ)

寄附金控除の申請は、確定申告かワンストップ特例制度のどちらかで行います。

確定申告の必要がない給与所得者の場合、「ワンストップ特例制度」が簡単でおすすめです。ふるさと納税先が5自治体以内の場合に使えます。

所定の用紙と身分証明書の写しを、寄付先の自治体に送るだけで、寄附金控除の申請が完了します。

※申請方法については、「5-5. 寄附金控除の手続きを行う」で後述しています。

④住民税から「寄付額-2,000円」が控除される

ふるさと納税を行った翌年の住民税から「寄付した金額-2,000円」が控除されます。

※確定申告の場合には、所得税からの還付+住民税控除が行われます。

これらの仕組みにより、「自己負担2,000円で、2,000円以上の価値のある返礼品を受け取れる」というわけです。

2. ふるさと納税をする5つのメリット

ここからは改めて、ふるさと納税をすることでどのようなメリットがあるのか、分かりやすく解説していきます。

ふるさと納税をする5つのメリット ①故郷など「応援したい自治体」に税金を納められる ②寄付したお金の「使われ方」を選択できる ③実質2,000円の負担で「豪華な返礼品」がもらえる ④寄付した金額から2,000円を差し引いた税金が控除される ⑤楽天ポイントやPayPayなどの還元ポイントも貯まる |

2-1. 故郷など「応援したい自治体」に税金を納められる

ふるさと納税を利用することで「応援したい自治体」に税金を納められるのが、ふるさと納税の大きなメリットです。

生まれ故郷はもちろん、お世話になった地域や、続いてほしい地場産業がある町、好きで何度も旅行に訪れている地域など、好きな自治体を活性化できる制度です。

例えば、地方で生まれ育って都会に出てきた方が、「自分が生まれ育った自治体にお金を回したい」という希望を叶えられます。

その他にも、「地域の祭りやイベントを存続させたい」「災害を受けた自治体の復興支援に協力したい」という想いの受け皿にもなっています。

2-2. 寄付したお金の「使われ方」を選択できる

ふるさと納税で寄付したお金の「使われ方」を自分で決められるのも、ふるさと納税のメリットです。

例えば、当サイトを運営している山梨県都留市の場合、寄附金の使い道は以下の6つから選ぶことができます。

選択できる使い道は自治体によって異なりますが、「子育て支援」「産業振興」「自然の保護」などを選べる自治体が多いでしょう。

使い道を指定したうえでその自治体の未来に貢献できるのも、ふるさと納税の大きなメリットといえます。

2-3. 実質2,000円の負担で「豪華な返礼品」がもらえる

ふるさと納税の大きなメリットとして、実質2,000円の負担で豪華な返礼品がもらえることも見逃せません。

多くの人に寄付してもらうため、寄付のお礼として、多くの自治体が「豪華な返礼品」を用意しています。

お肉や海産物などの食べ物以外にも、寝具や雑貨などの工芸品、地域のアクティビティを体験できるチケットなどさまざまなものがあります。

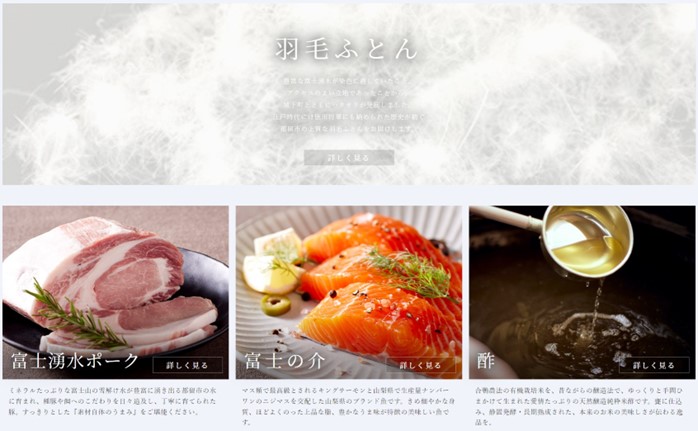

例えば、出荷量全国トップクラスの布団の産地である山梨県都留市では、羽毛ふとんを中心に、肉、魚、果物・野菜、スイーツ・菓子、飲料類、加工食品、寝具(ふとん以外)など多くの返礼品を揃えています。

返礼品の内容は多岐に渡りますが、自治体の魅力が詰まった特産品などを中心にチョイスしましょう。

2-4. 寄付した金額から2,000円を差し引いた税金が控除される

ふるさと納税を行って所定の手続きを行うと、寄付した合計金額から2,000円を差し引いた金額が、所得税や住民税から控除されます。

例えばふるさと納税で30,000円寄付を行い「ワンストップ特例制度」を申請すると、既に納めた所得税+翌年納める住民税から合計28,000円が控除されます。

【寄付する金額と控除される金額】

寄付する金額が5万円の場合 | 控除される金額は48,000円 |

寄付する金額が10万円の場合 | 控除される金額は98,000円 |

※2,000円は必ず持ち出しになります。

※寄付する人ごとに異なる「控除上限額」を超えてしまうと、自己負担が2,000円で済まなくなるので注意しましょう。

※自己負担2,000円にするためには、寄附金を控除限度額の範囲に納めること、そして所定の手続き(お金が戻ってくるための申請)を行うことが必要です。詳しくは、「5-5. 寄附金控除の手続きを行う」で解説しています。 |

2-5. 楽天ポイントやPayPayなどの還元ポイントも貯まる

ふるさと納税を行うと、楽天市場などのサイト独自のポイントや、PayPayやクレジットカードの還元ポイントなども貯めることができます。

実は「ふるさと納税できるサイト」というのはいくつもサービスがあり、どのサービスを使って寄付を行うかは自由です。

日常的に楽天ポイントを貯めているユーザーならば、「楽天ふるさと納税」でふるさと納税を行うと楽天ポイントが貯まるのでオトクです。

※ユーザーのステータスによって、最低1%~最大30%(5万円の寄付なら1.5万円)が還元されます。 |

また、「さとふる」や「ふるなび」などでは、PayPay残高が全額返ってくるキャンペーンや、独自のポイントを還元するキャンペーンを行っています。

さらに支払いをクレジットカード払いにすることで、クレジットカード自体の還元ポイントもオトクに貯められます。

3. ふるさと納税のデメリット・注意点4つ

ふるさと納税はとても魅力的な仕組みですが、それでも「何かデメリットもあるのではないか?」「本当にオトクなの?」と不安な方も多いかもしれません。

ふるさと納税のデメリットや注意点について解説します。

ふるさと納税のデメリット・注意点4つ ①税金を控除するための申請をしなければならない ②控除上限金額を超えると自己負担が2,000円を超えてしまう ③自己負担額2,000円はかかるため「節税」ではない ④納税額が少ない方にはあまりメリットがない |

3-1. 税金を控除するための申請をしなければならない

ふるさと納税を行い、自己負担2,000円で豪華な返礼品を受け取るためには、税金を控除するための申請手続きが必要となります。

これを忘れてしまうと、税金から「寄付した金額から2,000円を引いた額」が差し引かれないため、損してしまうことになります。

ここまで聞くと「めんどくさい」「大変そう」と思う方もいるかもしれませんが、手続き自体はそれほど難しくないため、安心してください。

「ワンストップ特例制度」を利用すれば、返礼品に同封される「ワンストップ特例申請書」を期限内に郵送などで提出すれば、税金控除が適用されます。この申請書の提出を忘れなければ、税金控除を受けられます。

※ワンストップ特例制度を利用できない方(自営業者など)は確定申告が必要となります。

詳しい方法は「5-5. 寄附金控除の手続きを行う」で後述しますので、申請を忘れないようにしましょう。忘れなければ、手続き自体は難しくないので安心してください。

3-2. 控除上限金額を超えると自己負担が2,000円を超えてしまう

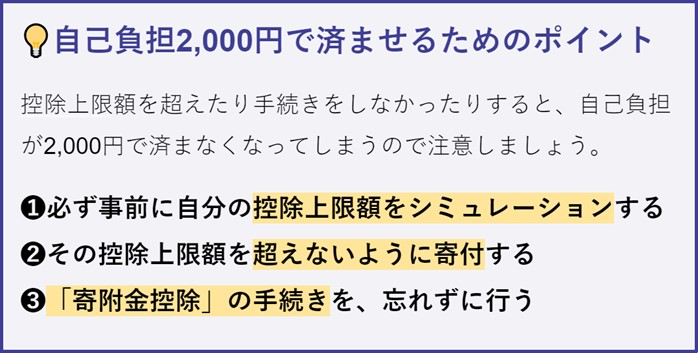

ふるさと納税のデメリットとして、控除上限金額に気を付けなければならないという点があります。

控除上限額とは、税金から控除できる上限金額のことで、これは人によって金額が異なります。

この控除上限額以上に寄付を行ってしまうと、税金から差し引けなくなり、自己負担が2,000円で済まなくなってしまうので注意しましょう。

例えば、Aさんが納めるべき税金が3万円だった場合、ふるさと納税で2万8,000円寄付した場合は全額を税金控除できます。しかし、もしこのケースで10万円の寄付をしてしまったらどうでしょうか。 納める税金は3万円なので、それ以上はどうやっても控除できません(控除しきれず自己負担となります)。この場合、控除できる金額は2万8,000円(寄付した金額から2,000円を引いた金額)なので、Aさんは7万2,000円の持ち出しになってしまいます。 このケースの場合、Aさんは、2万8,000円までの寄付に納める必要があったということです。 |

控除上限額は、寄付を行う人の年収や家族構成、他の税金控除の金額によって変わります。

自分で計算するのは手間がかかるため、ふるさと納税する前にシミュレーションツールを使うか、税理士に相談するのがおすすめです。

3-3. 自己負担額2,000円はかかるため「節税」ではない

ふるさと納税することで「節税ができる」という認識を持っている方もいるかもしれませんが、節税ではないので注意しましょう。

ふるさと納税を行って豪華な返礼品をもらっても、「自己負担額2,000円」は必ずかかります。

なぜならば、ふるさと納税で差し引ける税金控除の金額は「寄付した合計額から2,000円を差し引いた金額」と決められているからです。

例えば、3万円寄付した場合は2万8,000円を税金控除できます。10万円寄付した場合は9万8,000円を税金控除できます。必ず2,000円は持ち出しになることを覚えておくと良いでしょう。

ただし、豪華な返礼品がもらえるので、節税ではなくてもかなり魅力的な制度であることは間違いありません。

「2,000円で1万円分のお肉がもらえた!」「2,000円払って、上質な羽毛布団を手に入れることができた!」というイメージです。

税金がマイナスになるわけではありませんが、「2,000円で、それ以上の価値の返礼品をもらえる」というのがふるさと納税の大きな魅力です。

3-4. 納税額が少ない方にはあまりメリットがない

ふるさと納税はとても魅力的な制度ですが、納税額が少ない方にとってはあまりメリットがないので注意しましょう。

主婦(主夫)や学生など「所得が無い」または「所得がとても少ない」方は、そもそも納税額が少ないため、控除できる税金がほとんどありません。

例えば、納税額ゼロの主婦がふるさと納税で3万円の寄付をした場合、差し引ける税金が無いため、3万円がまるまる持ち出しとなってしまいます。

メリットどころか損になってしまうことが多いため、ある程度の金額を納税している方のみ、ふるさと納税を行いましょう。

4.【結論】オトクに返礼品を受け取りたい人はふるさと納税をしよう

ふるさと納税のメリットとデメリットを解説しましたが、「応援したい自治体がある方」や「オトクに返礼品を受け取りたい方」は、ぜひふるさと納税をおすすめします。

ただし、以下の2点(①控除上限額が、②手続きを忘れないこと)に注意しましょう。

ふるさと納税をする際に気を付けること ①事前に控除上限額をシミュレーションし、控除上限額を超える寄付は行わない (主婦や学生など、納めるべき税金が少ない場合は注意) ②控除するための手続き(ワントップ特例制度や確定申告)を必ず行うこと |

控除上限額の金額にもよりますが、普段なら買えない高価なものも、「ふるさと納税を活用すれば自己負担額2,000円だけで手に入る」というのはとても魅力的です。

どの自治体に寄付するか迷う方は、ふるさと納税サイトにアクセスして、もらいたい返礼品の種類から寄付する先を選ぶこともできます。

次から、具体的にふるさと納税のやり方・始め方を詳しく解説していきます。

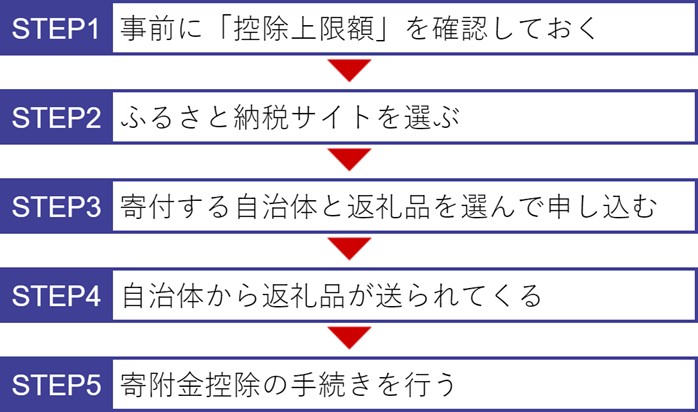

5. ふるさと納税のやり方・流れを5ステップで解説

ここからは、ふるさと納税のやり方・始め方を、初心者の方に分かりやすく解説していきます。

5-1. 事前に自分の「控除上限額」を確認しておく

最初に、自分の控除上限額がいくらかを確認しておきましょう。控除上限額が3万円なのか5万円なのか10万円なのかによって、もらえる返礼品の選択肢が大きく変わってきます。

控除上限額は、家族構成や年収、他の税金控除額によって違うため、個々の状況ごとに計算する必要があります。

以下は、簡易的なシミュレーション例です。個別の状況によって変動しますので、あくまで参考までに留めておいてください。

【控除上限額の簡易的なシミュレーション例】

年収と家族構成 | 控除上限額の目安 |

年収150万円の独身の方の場合 | 約8,000円 |

年収400万円の独身の方の場合 | 約43,000円 |

年収800万円で、配偶者と子どもがいる場合 | 約111,000円 |

年収1,000万円で、配偶者は専業主婦の場合 | 約165,000円 |

より詳細なシミュレーションを行いたい場合は、ふるさと納税サイトが用意している「控除上限額シミュレーション」を利用しましょう。

おすすめは、ふるさとチョイスの控除上限額シミュレーションです。源泉徴収票や各種控除証明書を準備した上で、項目を埋めて金額を算出してみてください。

※シミュレーションした結果が「控除上限額が0円」となる方は、寄付した金額が控除されず、全額持ち出しになるので注意しましょう! |

5-2. ふるさと納税サイトを選ぶ

自分の控除上限額が分かったら、早速、寄付する自治体と返礼品を選んでいきます。寄付する自治体と返礼品を選ぶには、「ふるさと納税サイト」というサービスを使用します。

ふるさと納税サイトはたくさんあり、どのサービスを使うかは自由です。以下に、主なふるさと納税サイトを載せるので、貯まるポイントやキャンペーン内容、使い勝手などによって好きなサイトを選んでください。

【主要なふるさと納税ポータルサイトと特徴】

サイト名とリンク | サイトの特徴 |

楽天ポイントが貯まるため、楽天カードユーザーに特におすすめ | |

最大20%のふるなびコイン還元などキャンペーンが豊富 | |

老舗サイトで、お礼の品掲載数がNo.1 | |

ランキングとレビューで返礼品を探しやすい |

ただし、自治体によって、どの「ふるさと納税サイト」に掲載しているかが異なることがあります。「ふるさとチョイス」には載っているけれど「さとふる」には載っていないというケースがあるので注意しましょう。

ポイントやキャンペーンなどにこだわらなくて良い方は、各自治体のふるさと納税サイトで直接寄付を行っても良いでしょう。

5-3. 寄付したい自治体と返礼品を選んで申し込む

どの「ふるさと納税サイト」を使って寄付をするか決めたら、そのサイト内で、寄付する自治体や返礼品の種類、金額などの条件を絞り込んで検索します。

ここでは、例として「山梨県都留市に寄付して、羽毛布団を返礼品にもらいたい」ケースについて解説します。

例えば、控除上限額が10万円で、ふるさとチョイスで寄付することに決めたとします。まずは「ふるさとチョイス」にアクセスし、一番上にある入力欄に「羽毛布団」と入力しましょう。

あとは、表示された検索結果一覧から、寄付したい金額をベースに返礼品を決めていくだけです。

以下のように、寄付したい金額や地域、おすすめの条件で絞り込む機能もあるので、活用しましょう。

寄付する自治体と返礼品が決まったら、寄付する金額が控除上限額を超えていないか再度確認し、「カートへ入れる」や「寄付する」ボタンを押しましょう(サービスによってボタンの名称が異なります)。

あとは、画面の指示に従って、寄附金の使い道を選択し、寄付する人の名前や住所などを入力し、支払い方法を選択して手続き完了まで終わらせましょう。

5-4. 自治体から返礼品が送られてくる

手続きが完了したら、返礼品が届くのを待ちます。申し込み時に「発送される時期の目安」が書かれているので、必ず確認しておきましょう。

旬の時期が決まっている食べ物の場合、2月に申し込んでも届くのは6月、ということがあるので注意が必要です。忘れたころに届く、ということもあります。

また、自治体から送られてくる「寄附金控除のための書類」も必ず受け取って保管しておきましょう。

ワンストップ特例制度を利用する場合は「ワンストップ特例申請書(寄附金税額控除に係る申告特例申請書)」、確定申告の場合は「寄附金受領証明書」が必要になります。

5-5. 寄附金控除の手続きを行う

ふるさと納税で税金控除を行うためには、「寄附金控除」の手続きが必須となります。手続きを行わないと税金が控除されないので、必ず行いましょう。

寄附金控除の方法は、「ワンストップ特例制度」または「確定申告」のどちらかの方法となります(併用はできません)。

【ワンストップ特例制度と確定申告の比較表】

ワンストップ特例制度 | 確定申告 | |

概要 | 確定申告の必要がない 給与所得者などが利用 | ワンストップ特例制度を 利用できない方が利用 |

寄付する自治体数 | 最大5自治体 超える場合は確定申告が必要 | 自治体数に制限はない |

申請方法 | 寄付した自治体に ワンストップ特例申請書を送るだけ | 確定申告時に寄附金控除を申告し 寄附金受領証明書を添付する |

申請先 | 寄付した自治体 | 税務署 |

必要書類 | ワンストップ特例申請書 本人確認書類 | 寄附金受領証明書 確定申告書 その他確定申告に必要な書類 |

申請の時期 | 申請書が送られてきたら すぐ申請可能 (寄付した翌年1月10日必着が期限) | 確定申告の期間内 (寄付した翌年の2月16日~3月15日) |

税金控除の仕組み | 所得税からの還付 + 住民税からの控除 | 所得税からの還付は無し 全額住民税から控除(減額) |

確定申告が必要ないという方は、わざわざ確定申告するのは大変なので、寄付先を5カ所以内にして、ワンストップ特例制度を利用するのがおすすめです。

①ワンストップ特例制度での手続き

確定申告よりも簡単に寄附金控除できる方法です。確定申告の必要がない給与取得者の方で、寄付先の自治体数が5カ所以内のみ、この方法を選択できます。

ワンストップ特例制度は、申請方法がシンプルで、自治体に申請書を送るだけです。

ワンストップ特例制度の申請方法 ①自治体から「ワンストップ特例申請書(寄附金税額控除に係る申告特例申請書)」が送られてくる ②申請書に必須事項を記載し、本人確認書類を添えて、自治体に返送する |

※複数の自治体に寄付した場合は、全ての自治体に申請書を送ってください。

なお、ワンストップ特例申請書は自治体や総務省のホームページ、ふるさと納税サイトからもダウンロードできます。

②確定申告での手続き

ワンストップ特例制度を使えないケースでは、確定申告で寄附金控除の手続きを行う必要があります。

ワンストップ特例制度を使えないケース ①確定申告をする必要がある方(自営業者や、副業で20万円を超える収入がある方、年収2,000万円を超える方) ②ふるさと納税で6カ所以上の自治体に寄付した方 ③期限内にワンストップ特例の申請書を提出できなかった方 |

確定申告での寄附金控除の流れは以下となります。

確定申告での寄附金控除の方法 ①自治体から「寄附金受領証明書」が送られてくる ②確定申告書の第二表「寄附金控除に関する事項」欄に、ふるさと納税で寄付した自治体の名称と寄付した金額を記入する ③確定申告書の第一表の「(28)寄附金控除」欄には、寄付した金額から2,000円を引いた金額を記入する ③証明書類として「寄附金受領証明書」を添付して、確定申告の期間内に税務署に提出する (e-Taxを利用する場合には、「寄附金受領証明書」の添付を省略できます。ただし、5年間の保管が義務付けられているため、大切に保管しておきましょう) |

参考:確定申告で寄附金控除を受ける方法は?書き方や対象の寄付金も解説

:【スマホ対応】ふるさと納税をしたらe-Taxが便利!確定申告のやり方を解説

※確定申告での寄附金控除の詳しい情報や、確定申告全体の流れについては、国税庁のホームページやお使いの確定申告ソフトのヘルプを参考にしてください。

6. ふるさと納税についてのよくある質問

最後に、ふるさと納税についての「よくある質問と答え」をまとめて紹介します。

6-1. ふるさと納税は誰でもできるの?

【答え】誰でも自由にできますが、納税額が少ない方はメリットが少なめです。

ふるさと納税は「自治体への寄付」なので、誰でも自由にすることができます。しかし、専業主婦(主夫)や学生など所得税や住民税を納めていない人の場合、税金の控除が無いため、寄付した金額が全額自己負担となります。

ただし、全額自己負担になっても「寄付をして自治体を応援したい」「自治体の税金の使い道を指定できる」という方は、自分の判断で自由にふるさと納税することは可能です。

6-2. 住んでいる自治体にふるさと納税することはできる?

【答え】できますが、返礼品はもらえない自治体が多いので注意しましょう。

ふるさと納税は「自治体への寄付」なので、住んでいる自治体(住民票登録地)に寄付することも可能です。また、控除上限額内であれば、寄付した金額から2,000円を引いた金額が控除されるという仕組みも一緒です。

しかし、住んでいる自治体へふるさと納税をしても「返礼品はもらえない」自治体が多いので注意しましょう。自治体によって異なるため、気になる場合は自治体へ問い合わせるのが確実です。

返礼品がもらえない場合、「2,000円で豪華な返礼品をもらえる」というメリットは無くなります。ただし、「自分が寄付した金額の使い道を決めるために2,000円を持ち出しても良い」という方は、住んでいる自治体へのふるさと納税をしても良いでしょう。

6-3. ちゃんと税金が控除されたかを確認する方法は?

【答え】翌年の納税通知書を確認しましょう。

ワンストップ特例制度を利用する場合は、住民税から税金が控除されます。寄付した翌年の6月頃に会社から「住民税決定通知書」をもらえるので、その通知書の摘要欄に書かれた「寄附金税額控除額」の金額を確認しましょう。

確定申告で寄附金控除した場合には、確定申告後に還元されます。

6-4. ふるさと納税の控除限度額を正確に知ることはできる?

【答え】残念ながら正確に知ることは難しいため、少し低めに見積もっておくと安全です。

ふるさと納税のシミュレーションで算出できる限度額はあくまで目安であり、多少の誤差が発生すると考えましょう。

良くある例が、「前年度の所得で計算してしまった」ために今年の所得と差が生まれ、控除限度額にズレが生じるケースです。会社からもらえる源泉徴収票は年末調整後に発行されるため、今年の所得をシミュレーションに正確に打ち込むことは難しいからです。

また、シミュレーション後に家族が増えて控除額が増えたり、シミュレーション時には医療費控除や住宅ローン控除を含んでいなかったりということでも、控除限度額が変わる可能性があります。

控除限度額を超えてしまうと自己負担額が2,000円を超えてしまう可能性があります。誤差も考えて、シミュレーションで算出した控除限度額より少し低めの金額で寄付を行うと安心です。

まとめ

本記事では「ふるさと納税とは何か?」について解説してきました。最後に、要点を簡単にまとめておきます。

ふるさと納税の基礎知識

・ふるさと納税は「好きな自治体」に寄付できる制度のこと ・ふるさと納税のお礼に「返礼品」がもらえることが多い |

ふるさと納税をする5つのメリットは以下です。

・故郷など「応援したい自治体」に税収を納められる ・寄付したお金の「使われ方」を選択できる ・実質2,000円の負担で「豪華な返礼品」がもらえる ・寄付した金額から2,000円を差し引いた税金が控除される ・サイトやクレジットカードの還元ポイントも貯められる |

ふるさと納税のデメリット・注意点4つは、以下が挙げられます。

・税金を控除するための申請をしなければならない ・控除上限金額を超えると自己負担が2,000円を超えてしまう ・自己負担額2,000円はかかるため「節税」ではない ・納税額が少ない方にはあまりメリットがないので注意 |

ふるさと納税のやり方・流れは、以下の5ステップです。

①事前に「控除上限額」を確認しておく ②ふるさと納税サイトを選ぶ ③寄付したい自治体と返礼品を選んで申し込む ④自治体から返礼品が送られてくる ⑤寄附金控除の手続きを行う |

ふるさと納税は、生まれ育った自治体などを応援できるだけでなく、自己負担額2,000円で豪華な返礼品をもらえるお得な仕組みです。ぜひ普段は買えないような高級品を、ふるさと納税で手に入れてみてはいかがでしょうか。

コメント